D&O保険のサイドA、サイドBおよびサイドC

オリックス グループ人事部報酬チーム兼グループ総務部担当部長

山 越 誠 司

1 はじめに

わが国に会社役員賠償責任保険(以下「D&O保険」という)が登場してから約30年が経とうとしている。2021年3月には改正会社法が施行され、会社補償に関する規律が会社法430条の2において、D&O保険に関する規律が同法430条の3においてそれぞれ新設された。現在、上場会社の90%近くがD&O保険に加入済みではないかと思われ、さらに非上場会社の加入も進展しているが、もともとアメリカから輸入されたこの保険の理解は、いまだわが国において十分とはいえないと思われる。アメリカ型D&O保険を契約する日本企業も増加しており、そのような日本企業にとって、アメリカ型D&O保険の本質的理解を深めることは重要である。しかし、特にアメリカ型D&O保険のサイドA、サイドB、そしてサイドCという補償条項の概念は、かつてわが国に存在していなかったものであり、多くの人が本質的な理解に苦労するようである。一方、従来どおり日本型D&O保険を継続するとしても、日本よりはるかに先端的な取組みがなされているアメリカの事例を学ぶことで得るものも多い。

そこで本稿は、アメリカ型D&O保険のサイドA、サイドB、そしてサイドCそれぞれの役割と機能を検証し、今後のD&O保険に関する議論の活性化を促すことを目的とする。

2 D&O保険の理解に必要な3つの補償条項

わが国におけるD&O保険約款は大きく分けて2種類存在する。すなわち、伝統的なD&O保険約款と主にアメリカから導入された先端的なD&O保険約款である。ここでいう伝統的なD&O保険約款は1993年にわが国で認可されたD&O保険(正式名称は「会社役員賠償責任保険」)の約款である。本稿においては「日本型D&O保険」と表記することにする。一方、先端的なD&O保険約款とは、主にアメリカあるいはヨーロッパの保険者がわが国に持ち込んで販売しているD&O保険を指し、本稿においては「アメリカ型D&O保険」と表記することにする。

日本型D&O保険とアメリカ型D&O保険の違いは、日本型D&O保険は基本的に役員個人の資産を守るという点に主眼を置いて発展してきている一方で、アメリカ型D&O保険は、会社の資産を守るという点が重視されている点にある。あるいは重視せざるを得なかったのかもしれない。

日本型D&O保険の補償の中心は、サイドA(Side A coverage)と呼ばれ、役員個人に対する損害賠償請求に対して補償を提供する。一方、アメリカ型D&O保険には、サイドB(Side B coverage)と呼ばれる補償が存在し、損害賠償請求された役員の防御費用等に対して会社が会社補償(corporate indemnification)を提供し、その結果会社が損害をこうむった場合に、保険者が会社に対して保険の補償を提供することになる。

| 補償条項 | 被保険者 | 内容 |

| サイドA | 役員 | 株主や第三者から役員個人が損害賠償請求された場合の補償 |

| サイドB | 会社 | 会社が会社補償制度により、役員の損害を補償したことによる会社の経済損失を補償 |

| サイドC | 会社 | 証券訴訟によって、会社が被告として損害賠償請求された場合に、会社の損害を補償 |

出典:筆者作成

そして、アメリカ型D&O保険のもう1つの大きな特徴として、サイドC(Side C coverage)という会社のための補償が存在している。これは、会社が証券訴訟(securities claim)の被告となり損害をこうむった場合に、保険者が会社に補償を提供するものである。アメリカにおいては、会社による不実開示で株価が下落した場合、株主や投資家が役員とともに会社を被告として訴訟を提起することが多く、防御費用も賠償額・和解額も高額となることがあるため、このサイドCという会社のための補償が提供されている。このようにアメリカ型D&O保険には3種類の補償条項(insuring clause)が存在していることがわかる(図表1)。

一般的にアメリカの上場会社の90%がサイドA、サイドBおよびサイドCの3つの補償条項をセットで購入しているといわれている。一方わが国では、伝統的にサイドAの補償しかなかったこともあり、サイドBやサイドCの補償を購入していなかったり、関心がなかったりするのが現状である。しかし今後、日本企業もより先端的と考えられるアメリカ型D&O保険を検討する機会も増えるであろうし、実際に導入している企業もあるため、その機能や役割を正確に理解しておくことは重要になる。

3 アメリカで発展したサイドBとサイドC

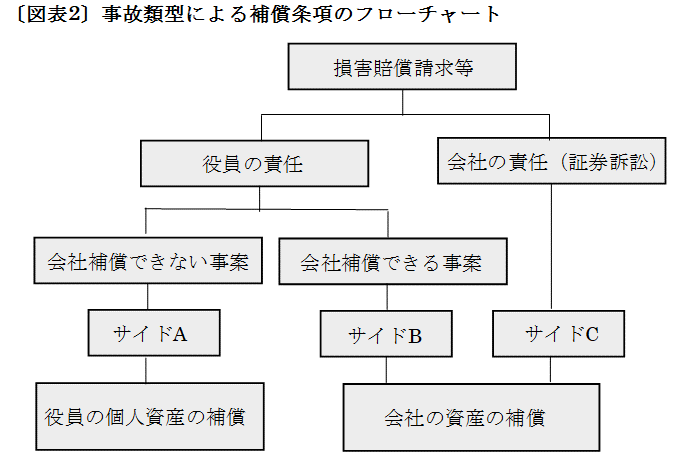

D&O保険には3つの補償条項があると説明した。ここでは、それぞれの役割と機能を理解するため、図表2を利用することにする。

出典:Willis Towerws Watson, Director’s & Officers’ Insurance

3, Willis Towers Watson(2020)をもとに筆者作成

まず、類型としては、役員が責任追及される場合と会社が責任追及される場合がある。その観点では、サイドAとサイドBは、役員への責任追及に対応する補償になる。そして、アメリカ型D&O保険でサイドBの補償条項が存在する理由は、アメリカの各州の会社法において、会社補償が規定されているため、役員個人に対する責任追及によって発生した、役員の防御費用や賠償金、和解金に対して会社が補償できることになっているためである。一般的に役員の会社に対する責任を追及する訴訟においては、役員と会社の利益相反があるため、防御費用のみ会社補償できることが多いが、役員の第三者に対する責任を追及する訴訟の場合であれば、防御費用、賠償金あるいは和解金のいずれについても会社補償することが可能な場合がある。よって、第三者から役員に対する損害賠償請求等がなされた場合、最終的に防御費用を会社が負担することが多く、その結果、会社に損害が生じることになるため、その損害に対してサイドBの保険の補償が保険者から保険契約者である会社に提供されることになる。そういう意味では、役員の個人資産ではなく、会社資産を補償しているのがサイドBとなる。

この会社補償については、ようやくわが国でも2021年3月に改正会社法が施行され、会社補償に関する規律が新設された。よって今後、日本においてもサイドBの補償が注目されるであろうし、実際にサイドAのみならずサイドBの補償条項も含まれたD&O保険も販売されるようになった。保険契約者としては、選択の幅が広がったといえる。

次にサイドCであるが、これは証券訴訟において役員ではなく会社に対する責任追及がなされたときに対応する補償条項になる。アメリカにおける証券訴訟では、必ずといってよいほど、役員と会社の双方が被告になるため、1990年代半ばにサイドCの補償が開発された。そして順次、D&O保険の特約として付帯されるようになり、ほとんどのD&O保険契約においてサイドCの補償条項が採用されるようになった。このサイドCの補償は証券訴訟に対応した補償であり、役員のための補償ではなく、会社のための補償であり、証券訴訟に起因して、会社が負担する防御費用、賠償金あるいは和解金に対して保険金支払いがなされる。

アメリカにおける証券訴訟としては、1933年証券法(Securities Act of 1933)や1934年証券取引所法(Securities Exchange Act of 1934)に基づくものが想定されるが、わが国であれば、金融商品取引法に基づく損害賠償請求等が主なものとなる。具体的には、開示書類に関する不実開示や、インサイダー取引、相場操縦、風説の流布・偽計、スキャルピング行為などで、役員と一緒に会社が訴えられることが想定される。

以上のように、アメリカ型D&O保険のサイドBとサイドCは、アメリカだからこそ発展した補償条項でもあった。すなわち、サイドBはアメリカの各州会社法に会社補償制度があるからこそ存在する補償条項であり、サイドCは、非常に厳格なアメリカの証券訴訟があるからこそ必要とされた補償条項ということである。そして、サイドAが役員の個人資産を補償するものであるのに比べ、サイドBとサイドCは、会社の資産を補償する機能があることになる。

4 支払限度額を共有するアメリカ型D&O保険

D&O保険の3つの補償条項の役割と機能を確認したところで、保険商品の構造を理解することにする。

| サイドA |

サイドB |

サイドC |

| 免責金額 | 免責金額 |

出典:筆者作成

まず、アメリカ型のD&O保険のサイドA、サイドB、そしてサイドCは支払限度額を共有するのが通例である。実際の構造を図表3で示すと、3つの補償の支払限度額が、それぞれ別々に設定されるわけではなく、10億円を限度として共有していることになる。よって、サイドCの補償条項で、会社に3億円の保険金が支払われると、全体の支払限度額は7億円に減額されることになる。

ここで注意しなければならないのは、証券訴訟において、役員と会社が被告になった場合、会社の損害に対して保険金支払いがなされると、役員の補償であるサイドAの支払限度額を奪ってしまう事象が生じることである。たとえば、有価証券報告書の不実開示を原因として、投資家が役員と会社に対して証券訴訟を提起する。しかも、別途役員に対しては株主代表訴訟も提起される。もし証券訴訟に関する交渉が先に進展して、結果的に和解することになり、和解金が会社から投資家に支払われると、会社がサイドCに保険金請求することになる。その後、株主代表訴訟の事案も株主と役員の間で和解することになるが、すでに証券訴訟によるサイドCの保険金支払いによって、サイドAの役員のための支払限度額が十分残っていない可能性もある。サイドCがあることで補償が広いD&O保険を購入したことになるわけであるが、その分、役員のために十分な支払限度額を確保できない可能性も高まることには留意する必要がある。

このような点を考慮し、サイドCの支払限度額を別枠で設定することも可能であるが、その分保険料も高額になる。また、保険者の引受能力の問題もあり、必ずしもサイドCに対して別枠の支払限度額を確保することが可能ということでもない。よって、支払限度額を10億円だけではなく、別の保険者から追加で上乗せのD&O保険を購入し、20億円あるいは30億円と引き上げることも検討されることになる。

また、一般的にサイドBとサイドCには免責金額という自己負担額が設定されることが多い。いずれも役員の補償ではないため、役員が自己負担することはない。

5 おわりに

そもそも、D&O保険は、Directors and Officers Liability Insuranceが元の名称である。しかし、DirectorsやOfficersのような役員のための保険であったものが、アメリカでは、各州会社法に会社補償が規定されているために、サイドBの補償条項が存在している。さらに、1990年代半ばの激しい証券訴訟のためにサイドCの補償条項も開発されたことで、明らかに役員のための保険から会社のための保険へと変貌を遂げている。しかも、アメリカにおける保険事故は、サイドAよりもサイドBやサイドCへの保険金請求事案が多い。

このような背景を踏まえると、アメリカにおけるD&O保険の役割と機能が日本とかなり異なることがわかる。ただ、わが国も会社法が改正されたからといって、アメリカのような状況に突然変化するということではない。保険実務や訴訟制度あるいは法律実務もアメリカとはあまりにも違うためである。

しかし、日本企業もアメリカ型D&O保険を採用するケースが増えており、あるいは従来どおり日本型D&O保険を継続するとしても、サイドAとサイドB、そしてサイドCのそれぞれの概念を整理しておくことは、今後、D&O保険や会社補償の議論の基本になると思われる。よって、本稿ではそれぞれの補償条項の役割と機能について確認することを主眼に置いて論じた。本議論から派生する理論的あるいは実務的な課題は多いが、それらの議論は別の機会に整理したいと思う。

以 上

(やまこし・せいじ)

オリックス株式会社グループ人事部報酬チーム兼グループ総務部担当部長。

1993年東洋大学大学院法学研究科博士前期課程修了。その後、日産火災海上保険株式会社に入社し営業、2001年エーオン・リスク・サービス・ジャパン株式会社にて多国籍企業の保険仲介業務、2002年株式会社エヌ・エヌ・アイにてキャプティブのコンサルティング業務、2004年オリックス株式会社にて損害保険関連業務と営業、2012年フェデラル・インシュアランス・カンパニーにてアンダーライティング業務を経て、2016年オリックス株式会社に再入社し損害保険関連業務に従事、現在に至る。

2020年日本保険学会賞(著書の部)受賞。2023年神戸大学大学院法学研究科博士課程後期課程修了、博士(法学)。