ドイツ付加価値税法と消費税法

第二話 輸出免税と免税店

第一話 電子インボイスの義務化について| 第二話 輸出免税と免税店 | 第三話 プラットフォーム課税

第四話 リバース・チャージ | 第五話 小規模事業者を巡る問題 | 第六話 内外判定と輸入消費税

我が国の輸出にかかる消費税には独特な制度がある。いわゆる免税店(法律上は輸出物品販売場であるが、以下、世上呼称されている免税店という)の制度である。最近、免税店で購入した物品の転売等が問題となっている。その改革としてEU型の免税店を導入すべきという議論もある。しかし、EUの付加価値税制度に免税店なる制度はない。

背景には、輸出手続が日本と欧州で異なり、それゆえ、輸出免税の仕組みも大きく違ってきているということにある。

さらにこの問題をわかりにくくしているのが、我が国の免税店の成り立ちである。占領下の制度に由来する歴史がある。本来であればNATOの条約なども参考にすべきであったろうが、そちらの整備もなされていない状況下で日本独自の制度を構築しなければならないという事情もあって、成立したのが免税店である。

しかし、輸出手続も国際的にみれば大きく変化してきており、外国人観光客の手続も電子化が進められている状況にある。免税店制度創設当時は困難と考えられたことも、現在のテクノロジーを用いれば実現可能ともなっている。

駐留する外国の軍隊に対する地位協定も諸外国で整備されており、日本の地位協定の特殊性も認識されるようになってきている。

免税店制度を通じて、日本とドイツ、欧州の付加価値税に関する考え方の特徴について考察してみたい。

1 付加価値税法と免税店

ドイツや欧州の付加価値税法には免税店の制度はない。免税店としての掲示を掲げているのは私法上の契約によるものであり、税制上免税店という制度があるわけではない。すべての事業者にとって輸出は免税である。輸出を免税にすることについて、税務当局の許認可は不要である。

では、ドイツの観光地等で免税店の掲示を掲げているのは何かといえば、それは事業者が営む販売店と購入者である外国人観光客の間の決済サービスの表示である。表示されている業者が販売店に代わって、付加価値税相当額から、彼らの手数料を引いた額で、現金なり、クレジットカードへの入金なりで決済するサービスを提供しているということである。付加価値税制そのものが輸出免税について還付制度をとっているわけではなく、決済サービスがそのようなサービスを行っているというだけである。[1]

この決済サービスを受けるか否かは、業者と販売店の契約関係であり、契約をしなければならないという義務はない。販売店が自ら決済することは可能である。

これに対して日本の消費税法は免税店の許可制を規定している。以下の規定である。

|

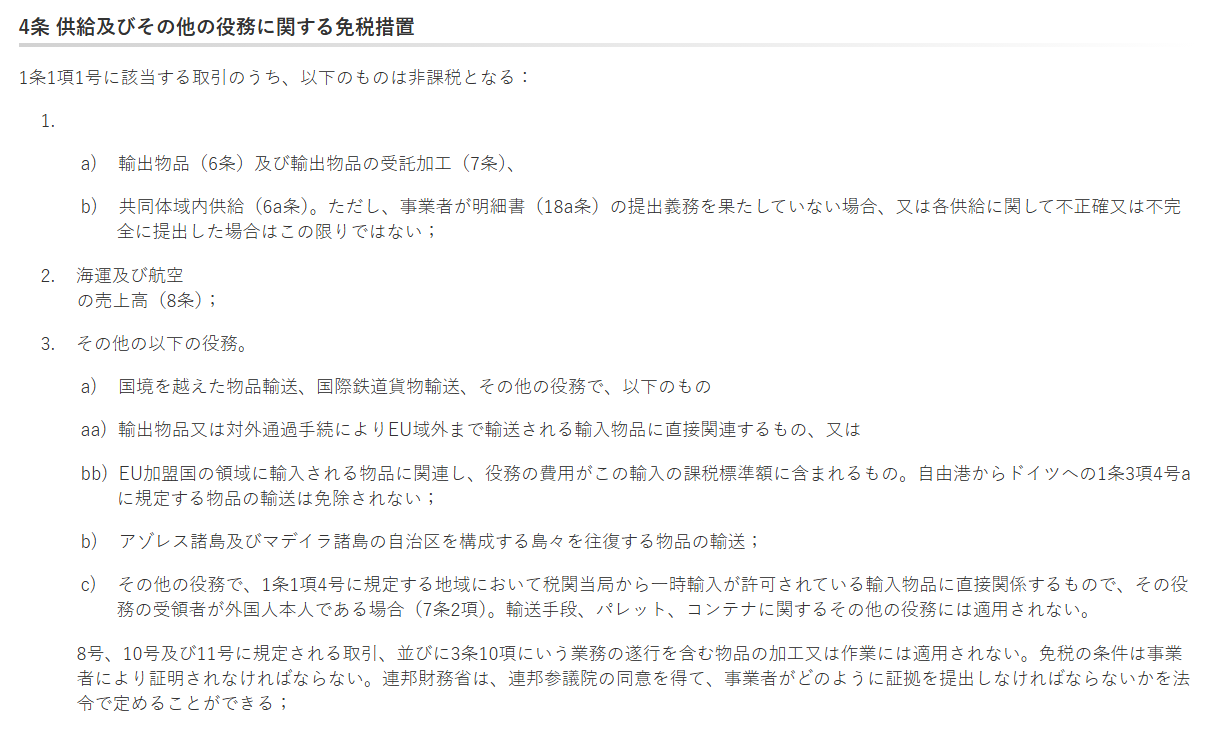

2 ドイツ付加価値税法の輸出免税

日本の視点からは、何故、欧州の免税店は許可制ではなく、私法上の契約なのかという疑問があろう。欧州の付加価値税における輸出免税というのは、つまるところは事業者の証明責任の問題だからである。事業者が税務当局に輸出を証明できれば、それは免税なのである。

消費税法だけではないが、日本の法律はドイツ法に比較し、証明責任について明確な定めのない法律が多い。ドイツの付加価値税法は輸出の証明責任は事業者にあると明確に定めている。この中に、外国人観光客に対する物品の販売も規定されている。

下記のように6条に規定されている。

|

上記の3要件を事業者が証明できれば、外国人観光客に対する売上は輸出として免税となる。証明できれば輸出免税を受けることができるのはそれ以外の輸出についても同様である。

施行令で証明手段が定められている。[2]

外国人観光客ではなく事業者が事業者に対して輸出する場合であれば、運送人により運送状や船荷証券が発行される。これが証明手段として定められているが、限定列挙ではなく、それ以外の証明手段も排除されていない。[3]

事業者が外国人観光客に販売し、観光客が自分でEU域外に運ぶと言っている場合には、運送状や船荷証券の発行はない。事業者に証明手段は乏しい。

施行令17条は、輸出を監視する担当税関が証明書を発行することが定められている。この証明書は二つに分かれており、一部は事業者がEU関税法の搬出略式申告と同じような内容を記載し、二部はパスポートや身分証を検査し、国境を越える人物が国内に住所も居所も持たないということを証明するものとなっている。[4]

税関の輸出手続が終了したことの証明であり、これが輸出免税を保証するものではない。税務署の反証は許されるものとなっている。そういう意味ではあくまで証明責任の問題である。

日本の場合、輸出企業が通常の輸出通関を通じて輸出する場合は、税関長の輸出許可が輸出免税の要件とされているが、税務署がこれは虚偽申告であるという反証が認められるものなのか、判然としない。証明手段の一つであれば、他の手段による証明も認められようが、その点も判然としない。国税不服審判所の裁決ではこれを否定している。[5]

欧州において免税店として決済サービス業者との契約で行われているのが、上記の証明書の発行を受けて、観光客が付加価値税分の返金を受ける手続を決済サービス業者が代行するというサービスである。決済サービス業者が、現金を観光客に提供したり、クレジットカードへの入金等で決済している。このサービスが欧州で広く普及しているということである。

ちなみに、税関の輸出手続終了の証明書の他に、帰国後、ドイツ大使館や領事館で証明してもらうという手段もある。[6]

3 日本の免税店の始まり

日本の免税店制度の始まりは、証明手段の問題でもなく、関税法の輸出手続に由来する制度でもない。日本の免税店は第二次大戦の敗戦後の米国占領軍のPXと呼ばれる占領軍用の販売店に由来する制度である。PXとはPost Exchangeの略であり、米軍兵士用の販売所であった。銀座の百貨店等が米軍に接収され、このPXとされていた。ここでの販売については部隊長の証明により、物品税が免税とされていたのである。[7]

サンフランシスコ平和条約により日本は主権を回復したが、同時に安保条約を締結し、米軍の駐留が維持され、米軍の地位に関し、日米地位協定(当時日米行政協定)が締結された。この協定により、米軍兵士等について物品税を課税することとなった。その結果、米軍用に商品を納入していた業者が打撃を受け、外貨の獲得にも悪影響が生じることが懸念された。

そこで当時の主税局が考えた解決案が免税店であった。当時の国会答弁が下記のような説明である。

|

国会での説明に従い、免税店制度の具体的な制度は政令で定められたが、免税店で輸出用に購入されたことを証明する手段が二つ定められている。

⑴ 外為法による外国為替記録手帳による証明

外国人観光客が外貨を円に交換した場合、円で何を購入したかをこの手帳に販売店が記帳しなければならなかったが、その記録が外国為替記録手帳である。

⑵ PXでの購入に際し、米軍の部隊長の発行する輸出証明

これが、日本の免税店の始まりである。

では、同じ敗戦国であったドイツではどうであったか。上記の国会答弁でも、NATOとの比較を問われているが、まだ細則がないとの答弁となっている。ドイツのNATO加盟が承認されたのが、1955年であり、「NATO軍の地位に関する追加条約」が締結されたのが1959年である。我が国の免税店制度創設以後のことである。こちらの条約では、免税店ではなく、部隊の調達担当による部隊の兵士やその家族等の必要品であるとの証明をもってNATO軍兵士等は市中の事業者から付加価値税を免税の上で購入ができることが規定されている。日本の免税店のような制度は導入されなかった。[9]

今後、日米地位協定を改定するという動きになるとすれば、NATO軍と同様に、市中で消費税を免税の上で米軍兵士等が購入できる制度が必要とされる可能性がある。部隊の購買担当者の証明書により免税で購入できる制度であり、特定の店舗で購入することは要件とされていない。

欧州の付加価値税制度をモデルに日本の消費税法を構想したときに、何故、物品税法の免税店制度を維持し、欧州の輸出免税を採用しなかったのかは謎であるが、日本と欧州の関税法の輸出手続の差異が大きく、欧州の手続は参考にならないと考えられたのではないかと推測される。日本の関税法では、上記の昭和27年の主税局長の国会答弁同様に小売からの輸出証明が困難と考えられたと推測される。

この記事はプレミアム向け有料記事です

続きはログインしてご覧ください

1983年東京大学法学部卒業。旧大蔵省に入省。ドイツ税制の調査に従事。独フライブ

ルク大学留学。1989年の消費税導入時に白河税務署長を勤める。1992年から独フランク

フルト総領事館にて、ドイツの財政・金融政策を担当。平成の金融危機時には金融機関

の破綻処理、不良債権処理に従事し、その間、海外の破綻処理法制についての論考も執

筆。2006年~2008年国税庁徴収課長を勤めた後、2010年から在ベルリン日本大使館

公使としてドイツの財政・金融政策を担当。帰国後は、名古屋税関長、関信国税不服審

判所長、神戸税関長等を勤めた。2019年に財務省退官。

2025年4月から亜細亜大学経済学部にて租税論を講ずる予定。